使い勝手の良い事業用資金

◇長期、使途自由の融資

不動産担保ローンでは、どんな不動産が担保になるのかと言えば、土地・戸建て・マンション・ビル・店舗・ホテル・駐車場・工場・農地など不動産であれば利用できます。個人・個人事業主・法人など誰でも利用は可能です。要は、唯一の条件は「担保になる不動産を所有していること」のみです。個人で利用する場合は原則、不動産が担保になるので保証人は不要になりますが、法人名義で利用する場合は経営者(通常は代表取締役)が保証人になる必要があります。

但し、民法改正により連帯保証人制度が大きく変更になりましたので、この件は後ほど説明します。担保として調達した資金の使い道としては投資用・事業用・相続資金などがありますが、基本的には「使途自由」です。資金使途が自由と言っても、目的のない無担保ローンよりも目的を提示したローンの方が目的が明確であるため、審査もスムーズですし、金利の低い設定になる傾向はあると思います。

不動産を担保にするメリット

法人の場合、赤字決算であったり、債務超過でも不動産の評価によっては、数億円の高額な借り入れも可能なので、長期の資金繰りのための資金調達に利用できます。一般的に銀行融資の場合は信用が無いとそもそも借入が難しいですし、融資も短期の借入になってしまいますが、不動産担保ローンでは30~35年の長期の借り入れもできるので、毎月の返済額が下がるので経営的メリットも大きいと思います。また、インターネットからでも申し込みが出来ることもあります。

◇専門会社は積極姿勢 担保評価も高めの傾向

住宅ローンでも同じことですが、最大のデメリットは返済できなければ担保不動産は売却されます。

不動産担保ローン特有のデメリットではありませんが、融資資金を決定するにあたり、不動産を査定しなければなりませんし、抵当権・根抵当権登記や事務手数料もありますので、これらに係る費用が発生します。

不動産担保ローンの比較

多くの銀行が不動産担保ローンを提供していますが、大きく分類して、個人向け資金と事業用資金になります。事業用資金に関しては提供していない銀行もありますので、ご注意ください。

事業用不動産担保ローンはどちらかというとニッチな部類のローンということもあり、信託銀行、地方銀行は提供していますが、都市銀行は積極的に提供はしていないのが現状です。

一方、不動産担保ローン専門会社は事業として不動産売買も手掛けていることが多く、いざとなれば自社で担保不動産として売却できるので、担保評価も大きく、審査も通りやすいなどがあり、多少の強気の設定ができることで、積極的に提供していると考えられます。それでは、事業用不動産担保ローンを提供している会社で人気ランキングの高いと言われている一部を図示します。(表1)

表からもお分かりの様に一部の条件のみの掲載ですが各社、条件がバラバラです。

例えば、D社は最長期間が短いので長期の資金調達というよりは、つなぎ融資や短期融資を検討している方向付けという事がわかりますし、記載はしていませんが、対象地域が限定されている会社もありますので、いくつかの会社に問い合わせをしてみることは大切なことです。

◇審査時間はまちまち コロナの影響か金利は低下傾向

融資を受けるまでの流れは金融機関と大差はありません。しかしながら、銀行融資の場合は審査時間に3週間~1か月位かかると思いますが、唯一の違いは不動産が担保になるため、審査時間はまちまちであり、1週間で融資を受けられるケースもあります。

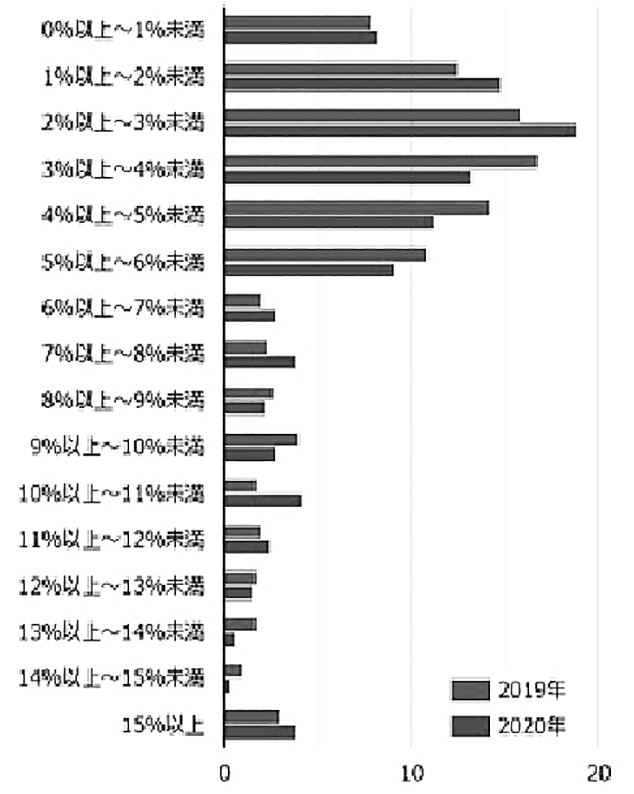

個人用、事業用を問わず、不動産担保ローンについて不動産担保ローン比較コンシェルが利用者への総合調査を実施したデータがありますので、その中より一部を紹介します。住宅ローンは除いてのデータとなります。(表2、表3、表4)

資金使途をみると個人用は生活費として、事業用は事業用資金としての利用が多く、金融機関をみると個人用は都市銀行を中心とした銀行で、事業用は都市銀行やネット銀行などの銀行の提供がないので、提供をしている金融機関や専門業者になっていることがわかります。また、金利をみると19年は3~4%が最多ですが、20年は2~3%が最多になっており、これはコロナの影響があるのではないかと思います。

◇住宅ローン同様に需要拡大 高評価のタイミングが重要

不動産担保ローンの現状は今までの説明の通りですが、今後はどうなっていくのでしょうか。不動産特有の現象に遅効性というものがあります。不動産市況は色々な影響を受けることが多く、担保価値の下落を考慮しなければならない局面もありますが、地価の上昇局面においては、一度に大きな資金を得ることができる不動産担保ローンはまさに打ってつけの方法のひとつかと思います。

20年4月より、ご承知のように民法改正で連帯保証人制度が改正となりました。不動産担保ローンにおいて、連帯保証人が必要な場合がありますので、少し触れておきます。

連帯保証人の責任の範囲が定められ、保証すべき限度額も定めることが義務付けられました。

連帯保証人制度改正に注意

事業不動産担保ローンが求められる理由や目的は何でしょうか?

事業をしていれば、緊急事態の場合を絶えず想定しておかなければなりません。今現在は色々な支援援助がありますが、コロナの終息とともに、いずれは打ち切りとなるでしょう。そうなれば、例えば復興税のような税金が新設されたり、金利を上げるようなことが考えられます。

このように様々なことを想定すると、不動産担保ローンの設定時期は、金利が上がるであろう前で、不動産評価の高い時期がベストであるのは言うまでもないと思います。また、財産である不動産を担保提供するので、どこの業者でも良いという事ではなく、やはりそれなりの実績のある専門業者を中心とした候補選びになってきます。

不動産担保ローンの利用を考えるにあたり、別表(表5)をご覧ください。

担保物件は首都圏偏重

これからわかることは、住宅ローンと比べて不動産担保ローンの取り扱いも件数・金額の違いはあるにせよ、住宅ローンと同様に今後も需要が見込まれるのではないでしょうか。

また、不動産担保ローン比較コンシェルの調査によると、不動産の担保提供をした物件所在地の割合は東京が12・8%で、次いで神奈川県が6・7%、埼玉県が6・1%となっています。

担保価値も高く、融資も受けやすいということで、首都圏に存在する不動産を担保提供にしていることの現れだと思いますし、今後もこのような傾向は続くのではないでしょうか。