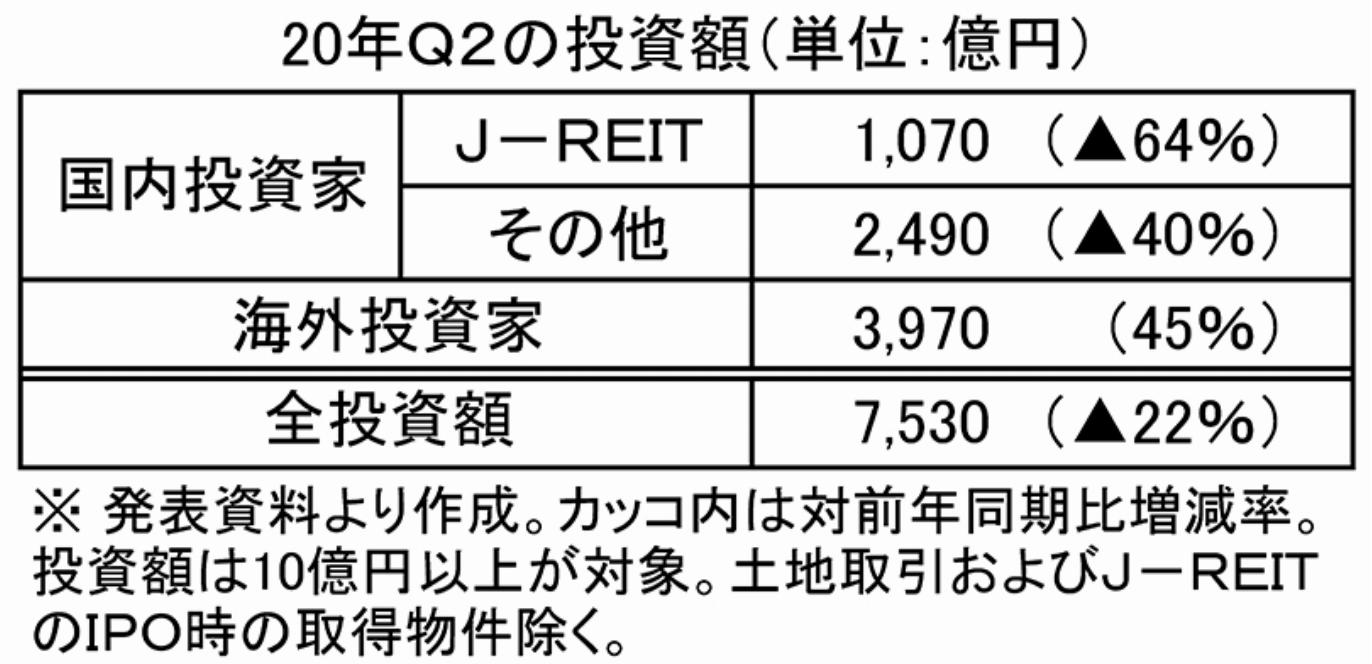

CBRE(日本本社=東京都千代田区)は8月12日、20年第2四半期(Q2)の投資市場動向調査を公表した。Q2の事業用不動産の投資額は対前年同期比22%減の7530億円。J―REIT、国内投資家による投資が前年から大きく減少した。コロナ禍による取引の延期やキャンセルが影響しており、第3四半期(Q3)の投資額は更に減少するとみられる。

Q2の事業用不動産の全投資額(表参照)は前年同期比を下回った。そのうちJ―REITや国内の投資家が前年から大きく低下。海外投資家の投資額が前年同期比45%増となっているが、これは年初に契約した大型取引が引き渡されたことなどが要因だ。その影響を除くと、海外投資家による投資額は1000億円を下回る水準。全投資額も5割強の減少になる。

3月以降、新型コロナウイルス感染症拡大への懸念が高まり、取引では延期やキャンセルが増加。Q2の取引の多くは新型コロナの影響が拡大する前にマーケティングを開始し、取引条件がほぼ決まっていたと同社は推測。コロナ禍でも取引が成立した理由では(1)買主の資金力の高さ、(2)安定した収益を見込めるアセットタイプ、(3)希少性が高い物件――などを指摘する。

市場動向の悪化続く

豊富な資金を持つ投資家は今でも投資意欲は総じて高いと考えられるが、同社はコロナ禍による影響はQ3から表面化し、Q3の投資額はQ2よりも更に減少すると分析している。

その理由として売り手と買い手の間の価格目線の隔たり拡大を指摘。更にレンダー(融資を行う主体)も選別姿勢を強化。アセットタイプによってはノンリコースローンの調達が難しく、そうしたケースが散見されているという。コロナ禍以前に最も選好されていたオフィスも、投資家は需要の減少、賃料の下落を懸念しており、慎重な投資判断を見せている。

20年6月時点の東京オフィスAクラスビルを対象としたCBRE短観指数(改善すると答えた回答者の割合から悪化すると答えた回答者の割合を引いた指数)は6項目のうち期待利回りを除き、不動産取引量、売買取引価格など5項目で悪化した。

一方、物流施設(首都圏マルチテナント型)は7項目のうち5項目が悪化したが、悪化幅は前期(Q1)と比べて縮小している。賃貸需要が引き続き堅調であるため、安心感が徐々に広がっていると推測される。

.jpg)